一个周末的上午九点,热气渐渐升腾,几位着装整齐的烘焙师登场了。他们之间交流不多,很快便投入到工作中金股配资,精准地称重食材、揉面团、包馅、挤压裱花…… 每个步骤和细节都倾注着专注与耐心,更像是在进行一场生成美味的实验。

巴菲特,通常被称为奥马哈的先知,在中国我们称为“股神”,也是很多韭菜心中的“巴韭菜”。他的一举一动受到全球投资者的密切关注。特别是在当前的政治(民粹主义崛起)、经济(经济衰退声不绝于耳)环境下,他对市场的态度更显得弥足珍贵。巴菲特做了什么呢?

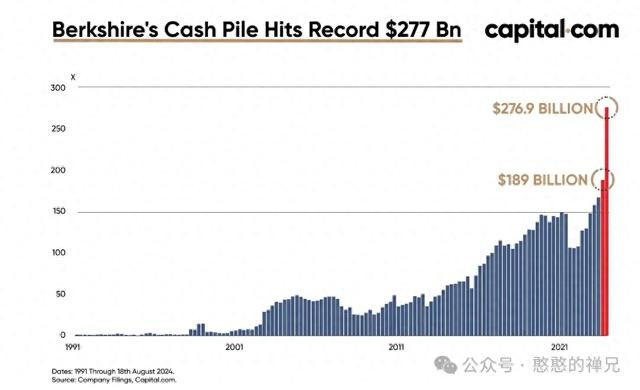

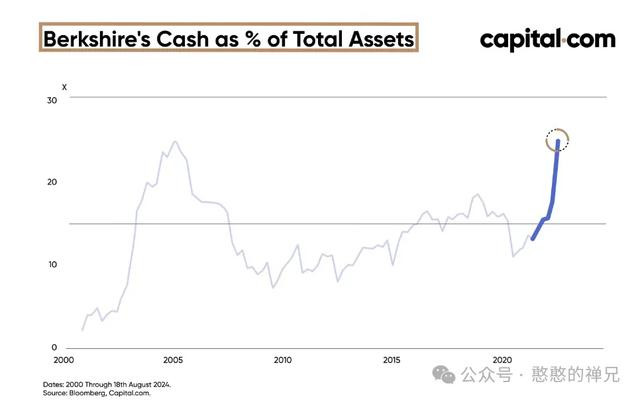

他在最近抛售了价值超过750亿美元的股票。最新的报告显示,现金的积累比我们在过去30年的数据中看到的任何东西都要多得多。他的现金资产从1890亿美元飙升至2769亿美元。这超过了苹果、微软和英伟达现金储备的总和。

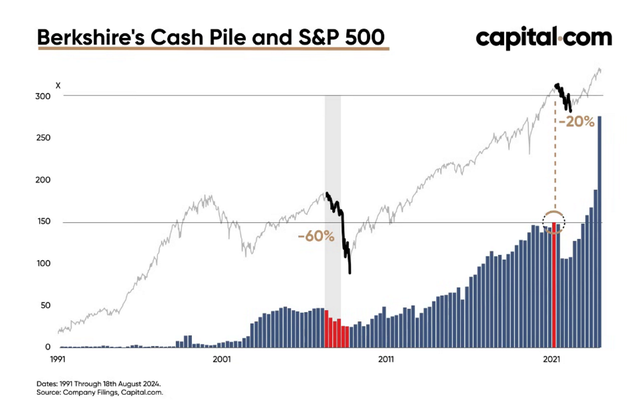

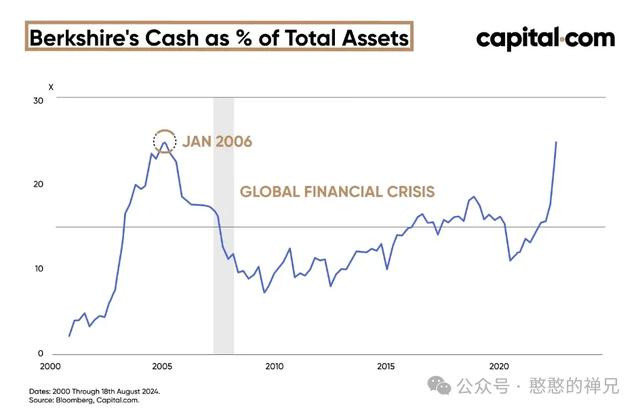

这样的现金储备不禁让人联想到2007年金融危机前巴菲特的高额现金持有,当时他也持有大量现金,2007年美国发生次贷危机,进而引发全球金融危机,美国股市也因为严重的经济衰退而下跌了60%。巴菲特却在2008-2010年以折扣价格大举买入股票,主要投资了高盛、通用电气(金融资产占比高)、美国银行等低迷的金融巨头。具体情况是:

1、2008年花费50亿美元,获得了投资高盛优先股的机会,获得了10%的股息,以及购买普通股的权利。

2、投资50亿美元,继续增持了美国银行的股票。2024年巴菲特在陆续卖出该公司股票,获利丰厚。

3、投资30亿美元,以优先股帮助通用电气度过了现金短缺的危机,同时巴菲特获得了高股息和认股权证。

无独有偶,在2021年末,巴菲特现金储备也达到了历史的新高,随后美国标普500指数下跌了20%。

时钟回到2024年10月,巴菲特当前近2万亿人民币的现金规模引发了投资者的猜测:巴菲特是否再次预见了某种经济或市场动荡?

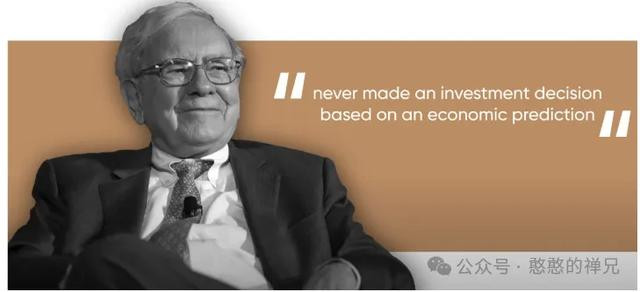

尽管巴菲特的现金储备急剧增加,但是他并非基于对未来市场下行的预见。因为真正了解巴菲特的投资者明白,他自己从不依赖经济预测进行投资决策,甚至表示“雇用经济学家是在浪费资源”。禅兄把1994年巴菲特写给股东的信原文摘出来,供投资者参考学习。

“We have long felt that the only value of forecasters is to make fortune-tellers look good. Even now, Charlie and I continue to believe that short-term market forecasts are poison and should be kept locked up in a safe place, away from children and also from grown-ups who behave in the market like children.”(“我们一直认为,预测者的唯一价值就是让算命先生看起来更有道理。即便是现在,查理和我依然相信,短期的市场预测就像毒药,应该被锁在一个安全的地方,远离孩子们,也远离那些在市场中表现得像孩子的成年人。”)

这段话揭示了巴菲特对市场预测的讽刺态度,进一步反映了他对经济学家、市场预测和短期波动的不信任。他的整体理念是专注于企业的基本面和长期表现,而不是根据经济学家的预测进行短期市场操作。这也是他一直推崇的价值投资的核心逻辑。

禅兄发现,从历史数据来看,巴菲特曾在市场高涨时也会保持低现金水平(如2000年美股互联网泡沫前夕),而非每次都在经济下行前囤积大量现金。

问题来了,巴菲特持有这么高现金储备究竟对指导投资有何意义呢?我们其实可以换一种思路去分析:伯克希尔哈撒韦公司的现金配置占总资产的百分比。经过分析,可以看到股神在过去一年里相对于其总资产显著增加了他的现金配置。现在,可以肯定地说,沃伦巴菲特从未有过这么高的现金储备。

现金配置占总资产百分比的提高,进一步验证了文章提到的近2万亿人民币现金储备高的原因是可能预见到了某些风险,禅兄认为的某些风险是:巴菲特当前阶段找不到更有价值的股票了,价格太贵。

进一步说,为什么巴菲特会认为贵呢?

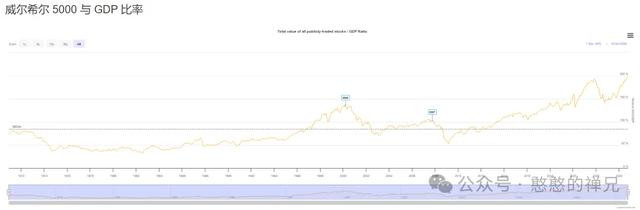

第一个原因:股神最喜欢的估值指标之一目前处于1947年以来的最高水平,这是他的主要决策依据之一。这个指标是用“股市总市值除以国内生产总值(GDP)的比率”,该数值如下图所示,已经达到了199.36%。威尔希尔 5000 被广泛认为是美国股票市场的权威基准,旨在通过现成的价格数据衡量所有美国股票证券的总市值。通过将该市场指数除以 GDP,我们可以获得市场估值相对于国家经济表现的快照。

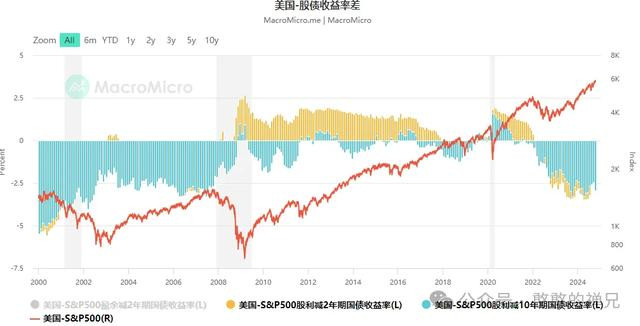

第二个原因:巴菲特认为,如果你持有现金的收益率(衡量标准可以是美国10年期国债收益率或者AAA级企业债)高于今天持有股票的收益率,那么现金收益率至少要保持在5% 左右。目前标普500指数的业绩收益率(股息率)保持在3.6% 左右。这是低于现金收益率的。下图是美国标普500指数2年期股利与2年期国债收益率的差(黄色柱状图)、标普500指数10年期股利与10年期国债收益率的差(蓝色柱状图)

说明一下:为什么现金收益率至少要保持在5%以上?巴菲特与他的老师格雷厄姆一致认为:股票的盈利回报率应大于美国AAA 级债券收益率的2 倍。标普500指数是3.6%,远远低于10年期国债收益率的2倍(4.33%*2)

总结一下,“股神”巴菲特近2万亿人民币的巨额现金储备并非源于对经济危机的预见,而是他在市场高估值背景下寻找下一波投资机会的策略体现。这种谨慎的现金管理让他在未来市场回调时有更大的投资灵活性。

投资需要独立思考,特别是对于投资界大佬的行为,我们要认真对待,详细分析背后的原因,切勿人云亦云,否则,伤害的是自己的智商,损失的是自己的钱包。

现在微信公众号功能改了,在公众号主页将公众号设为星标,同时点右下角的“在看”,这样就可以第一时间收到文章了!

原创观点不易,希望各位能够多多支持!你的一个点赞、一次转发、随手分享,都是禅兄前进的最大动力~

日拱一卒,让我们一起慢慢变富!

朋友们记得“点赞+关注”金股配资